Művészet, mint befektetés?!

Napjainkban megszaporodtak az alternatív elemek egy portfólióban, mi több, hajlamosak vagyunk fegyveres konfliktusok, vagy az infláció árnyékában reál javakat felhalmozni, ingatlant vásárolni, esetleg kriptoeszközökbe fektetni. Tény, hogy fontos a diverzifikáció (nem győzzük elégszer hangsúlyozni az ügyfelek számára), de nem mindegy milyen módon emelünk be alternatív befektetéseket a portfóliónkba.

SZERZŐ:

Lunczer Laszlo, CAPITAL W

Befektetési szakemberként távol áll tőlem a művészet vagy akár a művészettörténet, hiszen a hideg racionalitás átlépésével egy új szubjektív világba csöppenünk. Ez a “piac” sokkal összetettebb, nem egyszerűsíthető le az értékeltség a tetszik, szívesen látnám a falamon, vagy ritka, úgyis többet fog érni sablonokkal. És a neheze valóban itt kezdődik a képzőművészeti befektetésnél. Megemlíthető továbbá az a problémakör is, hogy mi van akkor, ha épp nincs kéznél egy temporált műterem, a festmények tárolására?! Mennyivel egyszerűbb lenne egy adott művész alkotásait digitálisan vagy értékpapírosított formában birtokolni.

Itt egy pillanatra meg kell állnom, mert nem hagy nyugodni a gondolat a digitalizált befektetések világában, hogy ne mutassam be, mi történt azzal az NFT-vel (non fungible token), ami Jack Dorsey (a Twitter alapítója) első tweet-jét tartalmazta digitális formában. Egy iráni születésű kripto befektető, Sina Estavi vásárolta meg 2.9 millió dollár értékben, amit 2022 áprilisában aukcióra bocsátott, remélvén hogy akár 25 milliót is érhet a befektetése. Az aukció végül 0.09 ether-en zárult, ami akkori árfolyamon számolva 277 dollárt ért. Nem lett az évszázad üzlete, az biztos.

A hagyományos befektetésekkel ellentétben itt az értékeltség nehezen számszerűsíthető, nincs szabályozott piac, ahol nap mint nap vagy akár óráról órára beértékelik a szereplők az adott eszköz árfolyamát. Vannak ellenben aukciók (még egy közös kapcsolódási pont a mi piacainkkal), melyeket mindig nagy várakozás övez, főleg, ha rég nem látott tétel kerül kalapács alá. Misztikus világnak tűnik nekem, mint ahogy a tőzsde is.

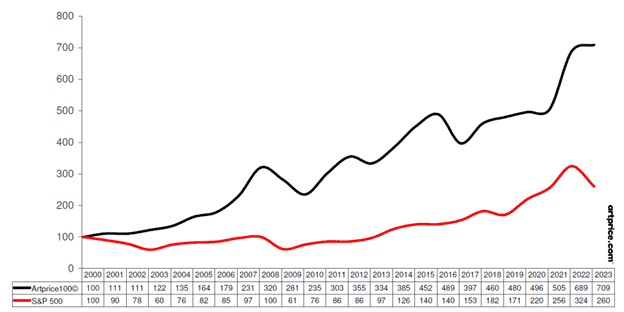

Szerencsére kaphatunk támpontot a művészeti alkotások piacáról és az árfolyamok alakulásáról. Az artprice.com oldalán találunk teljesítmény indexet (www.artprice.com), mely az mutatja, hogy az S&P500 indexhez képest hogyan teljesített a művészeti piac indexe és a “blue chipek” (top100 alkotó). Máris felkaphatja a fejét az olvasó, hogy mégis mi alapján tennének különbséget Monet és Cézanne között, a honlapon azért mégis megtalálhatjuk az index súlyozását. (The Artprice100© index of Blue-chip artists up 3% over 2022 – Artmarketinsight – Artprice.com)

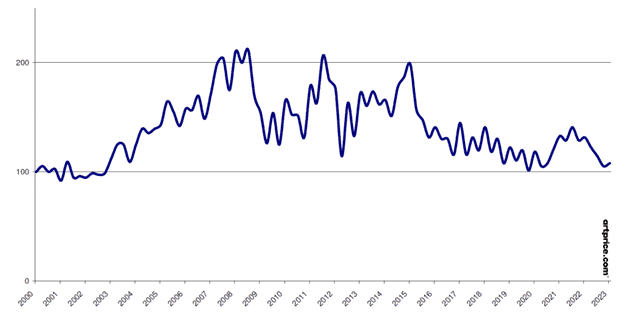

Szembeötlő, hogy a képzőművészeti piac globális indexe alig tudott növekedést produkálni 2000 óta. Ha a reálfelértékelődést is mellé vennénk, úgy kimondottan rossz befektetésnek bizonyult a múltban képzőművészeti alkotást tartani, azonban megjegyzendő, hogy sok alkotás nem került be az index számításba, akár amiatt, mert nem volt elegendő adat az értékeléshez, vagy akár amiatt, mert régóta nem került forgalomba az adott tétel.

Artprice Global Index – Base 100 in January 2000

Ezzel szemben a “blue chipek”, vagyis a top100 alkotó műveinek indexe szárnyalt, még az amúgy kiemelkedő teljesítmény mutató S&P500 index teljesítményét is bőven felülmúlva. Vajon itt is igaz a mondás, hogy vedd meg a felkapottat (idén a Magnificent Seven részvényei száguldanak a tőzsdén) és jutalmad a felülteljesítés lesz?! Mindenesetre elmondható, hogy továbbra is érték a jó minőségű képzőművészeti alkotás, csak annak a kiválasztása komoly szakértelmet és kutatómunkát igényel.

Artprice100 vs. S&P500 – Base100 in January 2000

Alfons Mucha befektetési jegy

Egy most kibocsátott termék példáján keresztül szeretnénk közelebb hozni a hazai szereplők számára is a képzőművészeti befektetéseket. Fontos hangsúlyozni, hogy a portfólió diverzifikáció során nem hagyhatjuk figyelmen kívül a tényt, hogy az ilyen jellegű termékek az alternatív eszközosztályba tartoznak, így megfelelő súllyal ellátva kerülhetnek csak be egy portfólióba.

A régiós befektetési bank által kibocsátott befektetési jegy abszolút egyedi a piacon, tekintve, hogy a művész egy jelentős kollekciója jelenti a mögöttes eszközt. A hazai értékpapírpiac számára is unikumnak tekinthető, annak ellenére, hogy az ügyfélportfóliók egyáltalán nem, vagy csak elenyésző mértékben tartalmaznak képzőművészeti alkotásokat, az értékpapírosított forma pedig itthon gyakorlatilag nem létező fogalom. A kollekció összértéke 250M CZK (kb. 10M EUR), a kibocsátás tényleges volume 270M CZK, mivel a jövőbeli tárolás, biztosítás, és nyilvántartás költségeit már most elhatárolták.

Az alkotó:

Alfons Maria Mucha (Ivančice, 1860. július 24. – Prága, 1939. július 14.) cseh plakátművész, grafikus, illusztrátor, festő és nagy sorozatú nyomtatott grafikai művek alkotója, aki a szecesszió egyik kiemelkedő képviselőjének számít.

Bár művészetét a szecesszióra jellemző kígyózó indák, stilizált növényi motívumok, buja vonalvezetés, szépséges nőalakok jellemzik, nem vallotta magáénak az art nouveau elveit, nézeteit inkább a szimbolizmussal rokonította. Művészetében a dekorativitás anatómiai pontossággal párosul. Plakátjai csík alakúak, a századforduló reklámiparának különleges, egyedi termékei.

Forrás: Wikipedia.com

A kollekció:

A művész egyedülálló alkotásai ritka ekkora méretű kollekcióban. Gyűjtését a korábbi világsztár cseh teniszező Ivan Lendl kezdte, amit Richard Fuxa a legnagyobb cseh médiacég alapítója 2013-ben vett át és bővítette 129-ről 422 képre. Vagyis közel 40 évnyi gyűjtői munka képezi a kollekció részét. Egyediségét tehát nemcsak a mérete teszi összehasonlíthatatlanná, hanem a mögötte húzódó történet, mely az évek során összeterelte a műveket.

A potenciál:

Az Artprice index alapján Mucha alkotásai 300%-ot emelkedtek 2000 óta, 120 pontról 450 pontra, mellyel, annak ellenére, hogy nem top100-as alkotó, művészetét a piac abszolút a blue chip kategóriába emeli. A múltbeli teljesítmények természetesen nem jelentnek garanciát a jövőre nézve, de az évi 33%-os hozam euróban kimondottan jónak tekinthető, még az alternatív befektetések között is.

Alfons Mucha műveinek legfőbb piaca az USA, Csehország, Franciaország, Japán, vagyis a kollekciót fejlett országok műgyűjtői keresik a leginkább.

A kollekciót minden évben egyszer újra felbecsültetik, és tervezett eladással (akár aukció keretében) valósul meg a befektetők jövőbeni tőkéjének és hozamának kifizetése. A befektetési időtáv minimum 5 év, várható hozama a hozzá hasonló művészek alkotásai alapján 13-14% évente euróban, ami konzervatív becslésnek mondható.

Kockázati tényezők:

- a kollekció, bár kiállításai során general cash-flowt, de korántsem egy fix hozamú termék, így magas hozamkörnyezetben az alternatív kockázatmentes hozam, az évek során kockázat lehet a jövőbeni hozamot tekintve

- lopás, rongálás, nem megfelelő tárolás: habár magas értékre van biztosítva a kollekció és kibocsátás során nagy gondot fektettek a képek tárolására és állagmegóvására, nem feledkezhetünk meg ezekről a kockázatokról sem

- másodpiaci kockázat: bár a befektetési jegyekre van házon belüli eladási lehetőség, korlátozott likviditással bír

- a blue chip művek Artprice100-as indexe a múltbéli adatok alapján statisztikailag 7 év alatt éri el azt a pontot, hogy a befektetett tőkénk védve legyen a veszteségtől, de semmiképpen sem beszélhetünk tőkegaranciáról a termék esetében