Aktualitások

MILYEN ÉV LESZ 2023 A RÉSZVÉNYPIACON?

A Közgázon tanult egyik leghasznosabb gondolat, hogy minden ilyen kérdést egy „Attól függ…” kezdetű mondattal érdemes megválaszolni. Mielőtt megnézzük, pontosan mitől függ, milyen teljesítményt produkálhat az amerikai részvénypiac 2023-ban, vessünk egy pillantást a mögöttünk álló év számaira és az előzetes prognózisok pontosságára!

SZERZŐ:

Sólyomi Dávid, osztalekportfolio.com

2022 a visszapillantóban

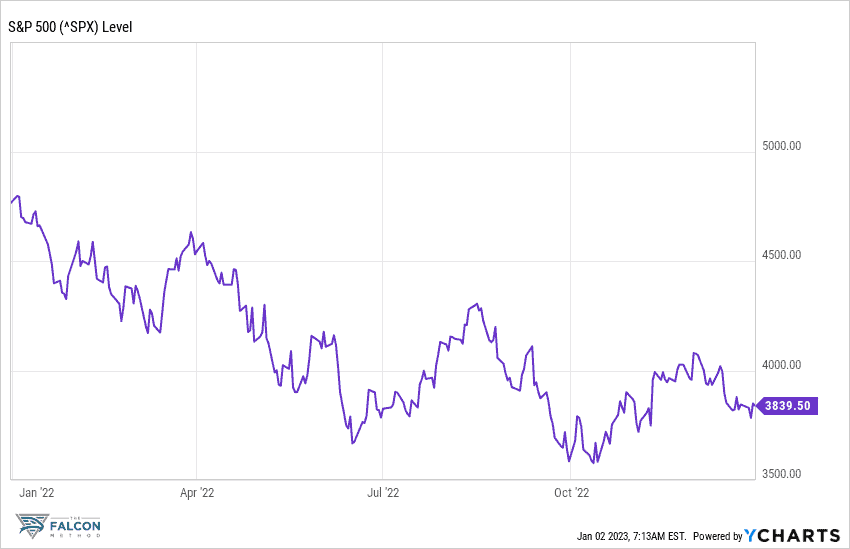

Az S&P 500 tőzsdeindex 3839,5 ponton fejezte be a 2022-es évet, közel 20%-os esést produkálva.

2021 végén és 2022 első napjaiban még abszolút optimista volt a hangulat, így nem meglepő, hogy kevesen számítottak a január 4-i csúcsdöntés utáni meredek lejtmenetre. Olyannyira kevesen, hogy az akkori jóslatokat összegző alábbi tábla szerint konkrétan senki.

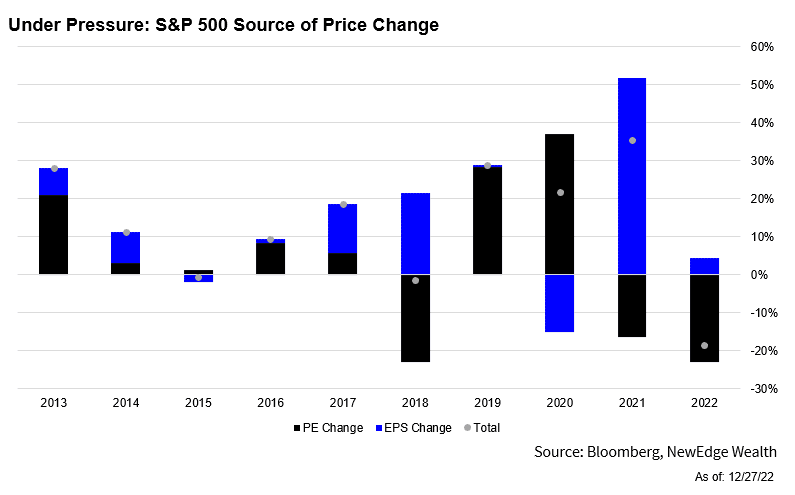

Mi volt a gond 2022-ben? Az, hogy a teljes hozam komponensei közül az értékeltségi szorzó összeomlása bőven túlkompenzálta a vállalati eredmények halvány emelkedésének és a kifizetett osztalékoknak a hatását. Ahogy az alábbi ábrán is látszik, a 20%-ot meghaladó mértékű értékeltségi szembeszél legyőzhetetlen volt.

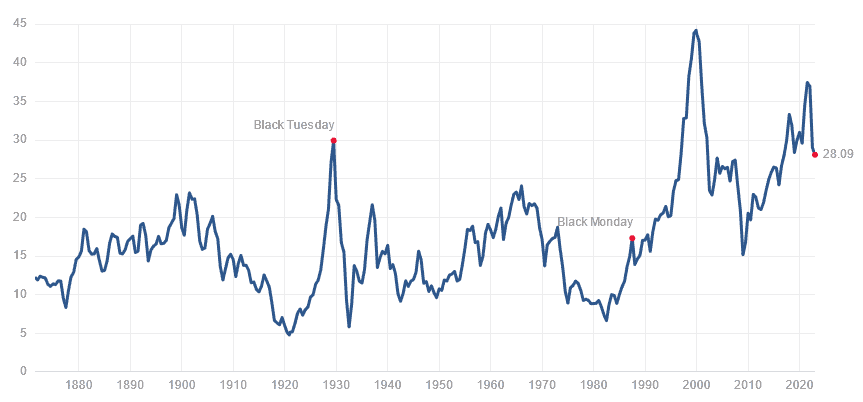

Az inflációval is korrigáló, és a vad éves hullámzásokat kiszűrő Shiller PE mutató a 2022 eleji 36,94-es szintjéről 28,09-re zuhant az év végére (-24%).

Mit hozhat 2023?

A részvénypiaci hozam három komponensből áll, melyek közül minden pillanatban csak egy ismerhető tényszerűen: az osztalékhozam. A másik kettő (a vállalati eredménynövekedés várható mértéke és az értékeltségi szorzó változása) mindenkor találgatás tárgya.

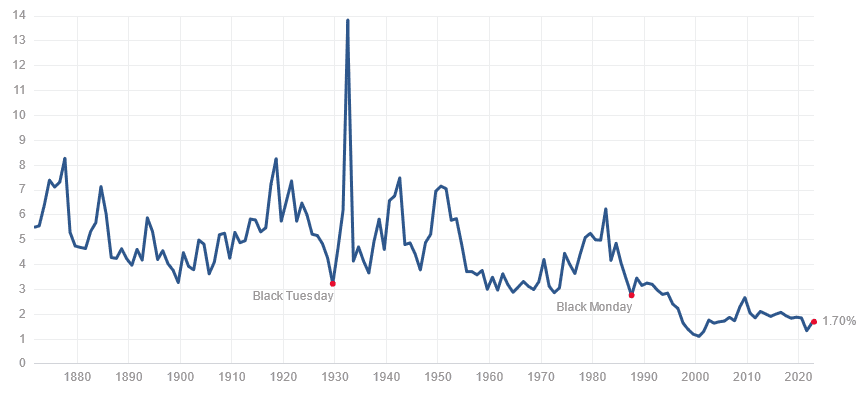

Ami fix: az S&P 500 index osztalékhozama 1.7% 2023 elején.

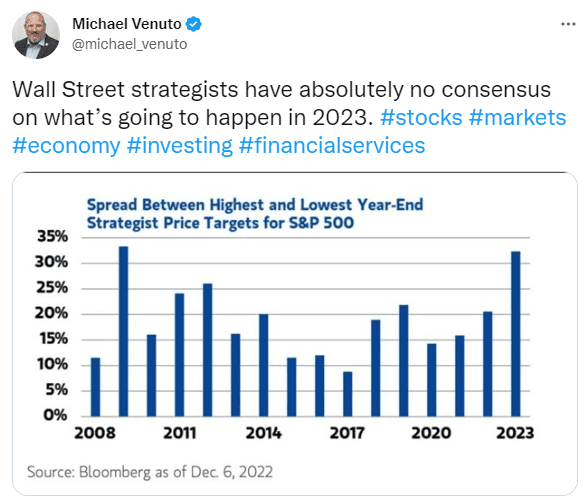

Az indexkosárra vetített eredmény tekintetében számomra ugyan túlzottan optimistának tűnik a 230$ körüli elemzői előrejelzés (ami csaknem 5%-os növekedésnek felelne meg a 2022-es bázishoz képest), kiindulási alapnak azonban jó lesz. Azért írom, hogy kiindulási alapnak, mert szerintem mindig sávokban érdemes gondolkodni. Fokozottan igaz ez olyankor, amikor az elemzőknek láthatóan fogalmuk sincs, mit kellene jósolniuk…

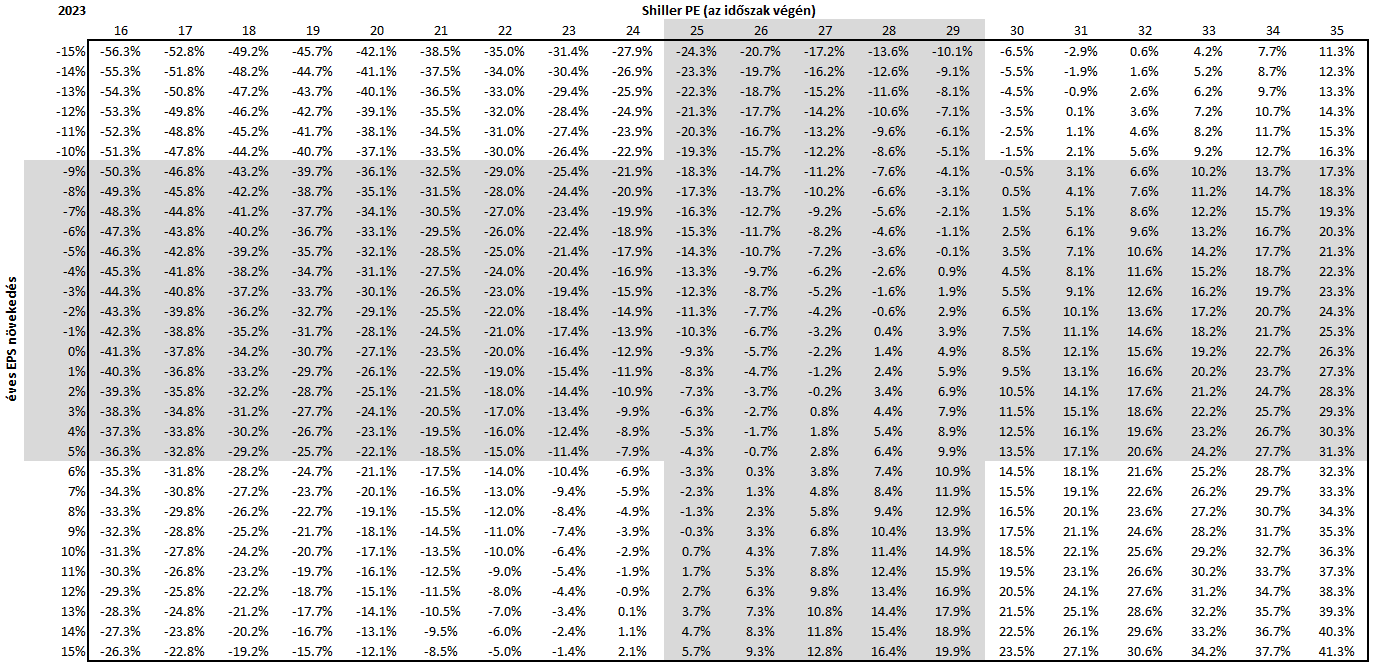

Alább 15%-os eredménycsökkenéstől 15%-os növekedésig minden kimenetelt megtalálsz a táblában, így az általad leginkább valószínűnek vélt sorra rábökve meghatározhatod az index éves hozampotenciálját.

Ehhez azonban hiányzik még az értékeltségi szorzóra (esetünkben a Shiller PE-re) vonatkozó feltételezés. A meredek esés után se mondható, hogy a jelenlegi, 28 feletti szint alacsony lenne historikus összevetésben.

Támadható persze ez a historikus összehasonlító szemlélet, ugyanis a mai S&P 500-as indexkosárnak semmi köze az évtizedekkel ezelőttihez. Ezzel együtt talán érdekes adalék, hogy a Shiller PE hosszú távú átlaga 16,99, mediánja pedig 15,90.

Mielőtt bárkit rettegéssel töltene el a gondolat, hogy 28-ról reálisan visszaeshet a szorzó 16-17 közelébe, véletlenül se prognosztizáltam ilyet. Csak azért dobtam be ezeket a számokat, mert felelőtlenségnek tartanám kihagyni őket a modellezésből. Ennek megfelelően a Shiller PE mutatóra 16 és 35 közötti sávot vizsgáltam.

Így néz ki a potenciális éves hozamokat összegző táblázat:

Amennyiben úgy gondolod, hogy a vállalati eredmények 5%-os emelkedést mutathatnak 2023-ban, miközben az értékeltségi szorzó 29-re emelkedik az év végére, akkor 9,9%-os részvénypiaci hozam adódik a várakozásaidból. (Emlékeztetőül: az induló osztalékhozam az egyedüli fix pont, a másik két tényező alakulására menthetetlenül tippelned kell. Az Excel csak számol, nem jósol…)

Cammogva induló medve

Meglepően sok olyan véleményt olvastam, melyek szerint láttuk már a piac alját, és az irány egyértelműen felfelé lehet 2023-ban. Miközben fogalmam sincs, mit hoznak az előttünk álló hónapok, érdemesnek tartom kiemelni, hogy a 2022-es, 19% körüli esést történelmi példák alapján simán követheti még komolyabb szakadás, a medvepiacok ugyanis gyakran ilyen lassan indulnak.

- 1973 januárja és 1974 januárja között is csaknem 19%-kal csökkent az S&P 500 tőzsdeindex, majd a ’75-ös mélyponton megütötte a korábbi csúcshoz képest a -50%-ot.

- 2000 márciusának vége és 2001 kora márciusa között szintén mintegy 19%-os esést produkált az S&P 500, és ezen medvepiac is indexfelezést hozó vérfürdőbe torkollott.

- 2007 októbere és 2008 szeptembere között csaknem 20%-kal csökkent a tőzsdeindex, majd a 2009. márciusi mélypontra megint meglett az 50% körüli bukó.

Véletlenül se jósolok ilyet, csak szerettem volna rámutatni, hogy egyáltalán nem lenne egyedi eset. Különösen annak fényében, hogy a jelenlegi medvepiac a történelmileg legextrémebb értékeltség mellett indult. (Igen, az 1929-es vagy éppen 2000-es szinteknél is extrémebbről.) Éppen ezért gondolom, hogy még a 2022-es esés ellenére is igen magas értékeltségi szorzókat nézegetünk, melyeknek visszafogott vállalati eredménynövekedés és tartósan magas kockázatmentes hozamok mellett megkérdőjelezhető a létjogosultsága.

Ehhez képest azt olvastam, hogy a 2022 eleji kifeszített értékeltség, a korábbinál magasabb kockázatmentes hozamszint és az elmúlt 50 év legmagasabb inflációja ellenére a Barron’s felmérése szerint egyetlen elemző se vár 2023 végére alacsonyabb S&P 500 indexértéket, mint amivel indult az év. Az év végi célszámok átlaga 4200 pont feletti, miközben az átlag és medián egyaránt 10%-ot meghaladó részvényesi hozamot vetít előre. Kíváncsi lennék a fundamentális magyarázatra… (Ettől persze bejöhet, mert egyéves távon ez totál tippjáték, ahogy a fenti tábla is megmutatta.)

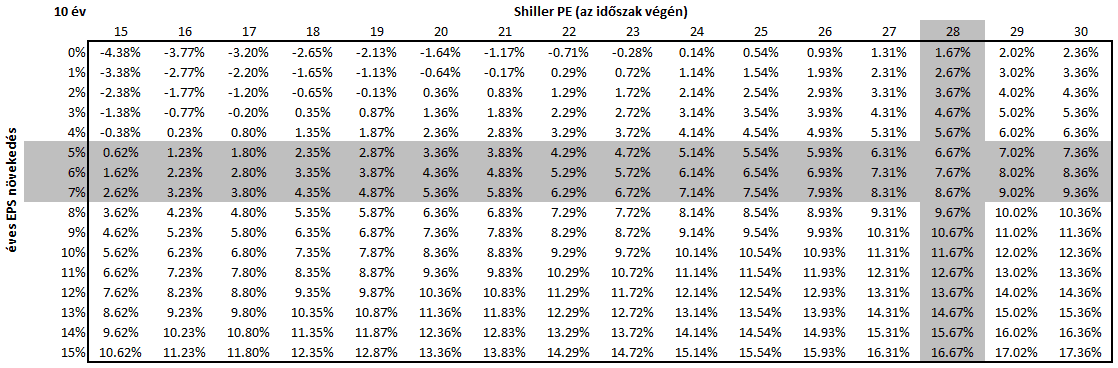

10 évre kitekintve

A részvénypiaci hozam komponensei 10 éves távon sem változnak, ilyen horizonton ugyanakkor már nem számolnék vállalati eredménycsökkenéssel. A jelenlegi 1,7%-os osztalékhozamot fix kiindulási pontnak véve az alábbi táblázat rajzolódik ki.

Leginkább évindító gondolatébresztőnek szántam az írást, véletlenül sem a teljesen esélytelen piaci időzítés megalapozójaként. Ezzel kapcsolatban az alábbi videót mindenképp érdemes megnézned:

Utoljára egyébként 2016-ban raktam össze a fenti matekot, és bár a számok akkor sem voltak túl biztatóak, utólag egyértelmű, hogy rendkívül jól járt, aki hozzám hasonlóan részvényekben tartotta a vagyona túlnyomó többségét.

A részvénypiac bizonyítottan a legjobb reálhozam termelő, ennek megfelelően nem éri meg hosszú távon ellene fogadni, a rövid távú spekulációt pedig meghagyom azoknak, akik még nem égették meg magukat vele (vagy nem számolták ki, mekkora hozamról csúsztak le az önáltatás eredményeként).

Szeretnék rendszeresen értesülni a friss tartalmakról