ÍGY LÖVÖD LÁBON MAGAD, HA ÁLLAMPAPÍRBAN VÁROD A NYUGDÍJAT

A közelmúltban tapasztalt kiemelkedő nominális kamatok az állampapírok felé terelték a hazai megtakarításokat, felvetve azt az abszolút releváns kérdést, hogy mennyire ad fals biztonságérzetet, ha erre az eszközosztályra alapozzuk a nyugdíjas éveinket. Egy gyakorlati példán keresztül rávilágítunk, mennyit bukhatsz azzal, ha évtizedeken keresztül államkötvényben „dolgoztatod” a hosszú távú megtakarításaidat, a jóval produktívabb eszközökkel szemben.

SZERZŐ:

SÓLYOMI DÁVID, OSZTALÉKPORTFOLIO.COM

Mennyit hoztak eddig a kötvények?

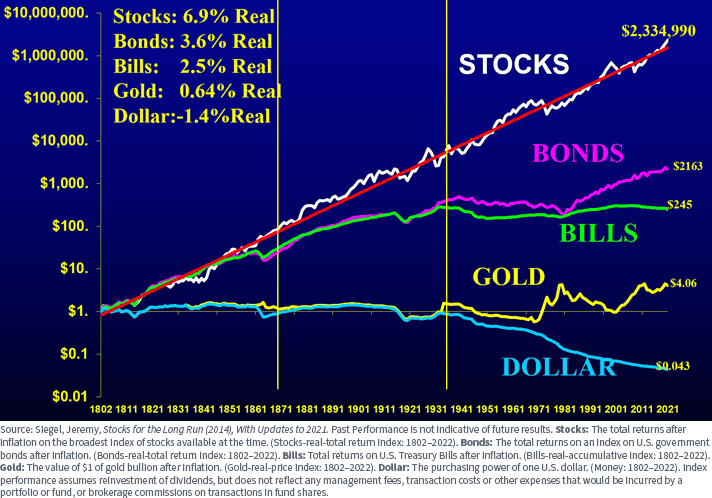

Ennek vizsgálatához Jeremy Siegel professzor gyűjtését hívjuk segítségül, aki egészen az 1800-as évek elejéig visszamenve összegezte a különböző befektetési eszközosztályok teljesítményét. Fontos alapvetés, hogy reálhozamokat érdemes összehasonlítani, azaz hogy az egyes eszközosztályok mennyivel teljesítették felül az évesített inflációt a tanulmány által vizsgált több mint 200 éves időtávon.

Nem meglepő módon a készpénz, de még az arany sem érdemel említést, előbbi vastagon negatív, utóbbi is alig értelmezhetően nulla feletti reálhozamra volt képes. A kötvényeknél valamennyivel jobb a helyzet: a rövid- és hosszú lejáratú amerikai államkötvények 2,5% illetve 3,6%-os évesített reálhozamot tudtak produkálni. Mielőtt azt hinnénk, hogy ez a tengerentúli piacok sajátossága, az adatok azt mutatják, hogy a magyarországi hosszú lejáratú, inflációkövető kötvények kamatprémiuma 0,25 és 4 százalékpont között szóródott az elmúlt csaknem egy évtizedben.

A tényadatokat látva nem férhet kétség ahhoz, hogy hosszú távon a részvény kategória egyértelműen kiemelkedett a mezőnyből reálhozam-termelés szempontjából, így a számok alapján nem lehet kérdés, hogy legalább részben erre az eszközosztályra lenne érdemes alapozni a nyugdíjelőtakarékossági lábadat.

Mennyi az annyi, avagy mennyit tegyek ma félre, hogy megduplázzam a nyugdíjam?

A bankmonitor.hu számításai alapján az öregségi nyugdíj átlaga idén januárban 231.000 Ft volt, a medián értéke pedig 200.000 Ft körül alakult. Nézzünk meg egy olyan gyakorlati példát, hogy milyen mértékű előtakarékosságra lenne szükséged ezen érték megduplázásához, mire a nyugdíjba vonulásra kerül sor. Látni fogod, hogy ez abszolút reális célkitűzés lehet, ami némi tudatossággal és kellően hosszú befektetési időtávval megvalósítható.

Az első kérdés, hogy mekkora vagyon termelheti ki ezt a különbözetet. Az egyszerűség kedvéért a klasszikus 4%-os szabállyal számolunk (melynek szakmai hátteréről és lehetséges alternatíváiról a “Mennyit költhetsz korai nyugdíjasként” blogbejegyzésben olvashatsz). Ez alapján a 231.000 Ft-os átlagnyugdíj megcélzásához szükséges felhalmozott tőke 69.300.000 Ft mai értéken. (Zárójelben érdemes megjegyezni, hogy a 4%-os szabály mögött álló tanulmányok véletlenül sem 100%-os kötvényportfólióval számolnak, így ez az egyszerűsítésünk a valósnál lényegesen jobb színben tünteti fel az alább modellezett kötvényes terv teljesítményét. A különbség azonban még így is igen látványosan kirajzolódik.)

Nézzük meg, mekkora összeget kell havonta félretenni, hogy mindez összejöjjön. A példánkban 30 éves befektetési időtávval számolunk, és 3%-os éves inflációt feltételezve ennek megfelelő mértékben növeljük a befektetésre szánt összeget. (A mögöttes logika, hogy reálértelemben stagnáló bér mellett is lesz nominális bevétel növekedésed az éves inflációnak megfelelő mértékben, legalábbis az elmúlt 10-15 év magyar munkaerőpiaca erre enged következtetni.)

Mivel reálhozammal számolunk, a 30 éves időtáv végére megcélzott összeg éppen 69.300.000 Ft lesz mai értéken. Nominálisan természetesen több lesz ennél (éppen a 30 év alatt felgyülemlett infláció mértékével), de vásárlóerőben ezzel tudod biztosítani a mai 231.000 Ft-nak megfelelő, havonta elkölthető összeget.

A-terv: 100% kötvény

A számításokhoz alkalmazott kalkulátort itt éred el (ez önmagában jelentős értéket képvisel, mivel nem sok ingyenes forrás tudja kezelni a havi befizetések éves inflációval történő emelgetését). Az első forgatókönyvben 100% kötvény kitettséggel számolunk, amihez 2,5%-os reálhozam feltételezéssel élünk. Pár kattintás után adódik, hogy mindehhez nagyjából havi 87.000 Ft kezdeti befektetésére van szükség, ha az említett 30 éves időtávval tervezünk. Érdemes megjegyezni, hogy ebben a példában a közel 70 millió forint végösszegből mintegy 50 millió forint saját befizetés volt, a maradék 20 millió (vagyis a végső összeg 28%-a) “csupán” a felhalmozott hozam!

B-terv: 100% részvény

A második forgatókönyvben 100%-os részvény kitettséggel számolunk, ami a Siegel professzor által kimutatott 7%-os reálhozammal “ketyeg”. A havonta szükséges megtakarítandó összeg az első évben ezzel mindössze 42.000 forint körül adódik, azaz kevesebb, mint fele a kötvényekre alapozó verziónál számoltnak! További fontos különbség, hogy ebben a példában a közel 70 millió forint végösszegből 24 millió forintot fizettél be, a maradék 46 millió (vagyis a végső összeg 65%-a) felhalmozott hozam! Hasonlítsd össze akár a havi, akár a 30 év alatti teljes befizetett összegeket, és egyértelművé válik a két eszközosztály közötti brutális különbség.

A magasabb reálhozamnak persze ára van, ez pedig a részvénypiacon tapasztalható magasabb hullámzás, az árfolyamok és ezáltal a tőkeértéked erősebb ingadozása. A különbség ugyanakkor magáért beszél: a jutalmad ugyanakkora elkölthető nyugdíj-kiegészítés feleakkora havi ráfordításért cserébe.

Hol (lehet) a hiba?

Nem számoltunk adóteherrel, mivel jelenleg megoldható, hogy TBSZ segítségével hosszú távra adómentesen fektesd be a pénzedet. Nincs rá garancia, hogy ez a lehetőség a modellezett 30 éves időtávon végig fennmarad, így emiatt (is) érdemes lehet biztonsági ráhagyással élni a befektetendő eszközök oldalán, és inkább némileg felfelé kerekíteni a havi nyugdíjcélú megtakarítás összegét.

Nem szokás a szerencse faktor szerepét hangsúlyozni, pedig nagyon is számít, hogy milyen tőzsdei időszakra esnek az aktív befektetői éveid. Bár a 30 éves időtáv kellően hosszú, nem kell messzire menni, hogy találjunk olyan periódust a történelemben, ahol az általunk megcélzott 7%-os reálhozamnál lényegesen alacsonyabb értéket produkált a piac. Nick Maggiulli blogján elérhető egy kalkulátor, ahol kedvedre számolgathatsz különböző időtávokon. A példa kedvéért az 1960 és 1990 közötti 30 éves periódusban kevesebb mint 5%-os évesített reálhozamra volt képes az amerikai részvénypiac. Mindez konzervativizmust indokol a modellezésben, és érdemes lehet biztonsági ráhagyást beépíteni a modelledbe hozam oldalon is.

Végül, de nem utolsó sorban meg kell barátkozni a részvénypiaci hullámzással, erre pedig az átlagos befektető a tényadatok szerint nehezen képes. Az a tapasztalat, hogy a többség az évtizedes nyugodt tartás és rendszeres befektetés helyett megadja magát az érzelmeinek, és pánik időszakokban elad, az újjáéledő eufóriában pedig „visszaszáll” a részvényekbe.

A Morningstar által évente publikált “Mind the Gap” tanulmány rávilágít, hogy az átlagos befektető emiatt az elérhető hozam mintegy ötödét az asztalon hagyja, amivel máris 5-6% közé olvad a megcélzott 7%-os historikus reálhozam. Számszerűen kimutatható, mennyire fontos a hosszú távú befektetési eredmények szempontjából a pszichológiai oldal és a megértés együttes fejlesztése, ezért is igyekszünk ezt támogatni a nemzetközi FALCON Method hírlevél szolgáltatás és az Intelligens Befektetők Klubja keretein belül is.

Mekkora áldozat mindez?

A havi befektetési célként meghatározott összeg önmagában jóval kevésbé bír jelentéstartalommal, mint a bevételeidhez viszonyítva, azaz a megtakarítási rátára érdemes leginkább fókuszálni. Ha már átlag nyugdíjat vizsgáltunk, a nettó átlagbér ma Magyarországon kedvezmények nélkül 375.000 Ft körül alakul. Ebből adódik, hogy kötvényekre alapozva a stratégiánkat, 23% körüli megtakarítási rátára van szükség a célként kitűzött nyugdíjkiegészítéshez. (És a 4%-os szabály szakmailag nehezen védhető „egyszerűsítő” használata miatt a 23% alá van becsülve.) Részvényekre építve ez az arány 11%-ra csökken.

Háztartási szinten jelentős különbség ez, melynek eléréséhez annyira van szükség, hogy a reálhozam szempontjából optimális eszközosztályt részesítsük előnyben. Ezzel együtt fontos hangsúlyozni, hogy a 100%-os részvénykitettség legalább annyira indokolhatatlan szakmailag a legtöbb ember számára, amennyire a 100%-os kötvény fókusz. A személyre szabott igazság valahol a kettő között van, az viszont nem kérdés, hogy Magyarországon melyik irányba „csúszik félre” jellemzően a portfóliók összetétele.

Érdekesség, hogy a fenti összefüggés keresettől függetlenül megállja a helyét. A várható nyugdíj a jelenlegi fizetésünk vásárlóerejének körülbelül 60%-a, ahogy az a Dr. Farkas András nyugdíjszakértővel folytatott beszélgetésünkből is kiderül. Ez éppen a jelenlegi átlagos öregségi nyugdíj és az átlagkereset hányadosa. Így bármilyen kereseti szinten érvényes, hogy (100%-os részvénykitettséget feltételezve) már 11% körüli megtakarítási rátával biztosítani lehetne a nyugdíjas évek változatlan vásárlóerejét az aktív életszakaszhoz képest. Az elméleti megoldásoktól a realitás felé elmozdulva, egy részvénytúlsúlyos, de azért államkötvényeket is tartalmazó portfólió esetén az igényelt megtakarítási ráta 15% környékén lehet, ami talán már vékony biztonsági ráhagyást is tartalmaz.

Nem titok, hogy a korai nyugdíj eléréséhez ennél jóval agresszívabb hozzáállásra, magasabb megtakarítási rátára lehet szükség, ez azonban önmagában megér egy következő bejegyzést.