Aktualitások

Mítosz az aranyfedezetű dollár gránitszilárdsága

1971 augusztusában Nixon elnök megszüntette a dollár aranyra válthatóságát, ezzel elindítva a fél évszázad óta tartó lebegő árfolyamrendszert, ahol már nem a közvetlen vagy közvetett nemesfémfedezet a mérvadó az egyes országok valutájának értékének meghatározásában. Ezt a gazdaságpolitikai húzást azóta sokszor bírálták, a kritikák mögött legtöbbször olyan érvek állnak, mint a pénz szándékos, rendszerszintű elértéktelenítése, vagy extra adók szedése szeniorázson keresztül.

SZERZŐ:

Solymos Márton, Hold

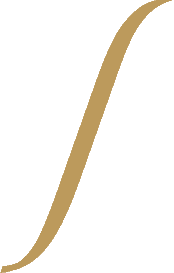

Nem nehéz olyan ábrákat sem találni, amelyek a dollár, mint egység inflációval igazított értékét mutatják, és hogy az hogyan veszítette el vásárlóerejének jelentős részét az évtizedek alatt.

Az efféle érvelésekkel azonban akad néhány probléma. A Bretton Woods-i rendszer alatt – amely a második világháború végnapjaitól a Nixon-éráig tartott –, az aranyhoz kötött árfolyam mellett is, átlagosan 2,6 százalékos infláció volt az amerikai gazdaságban, amelyből szintén átlagosan 0,6 százalékot az aranyárhoz mért leértékelés adott, ám utóbbi trend tömbösítve csak az időszak legvége felé jelentkezett. A dollár még aranyhoz kötve is „elveszítette” értékének közel felét a két és fél évtized alatt.

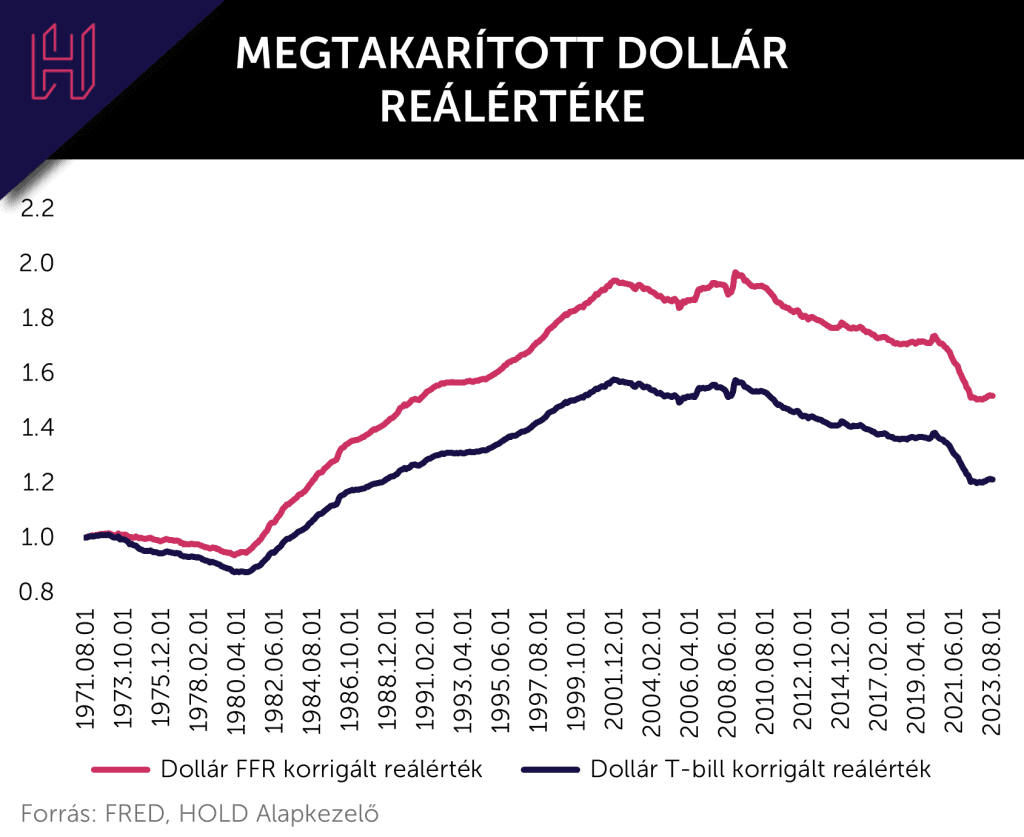

Továbbá, habár mint koordináta-rendszer egység, a valuták egy egységnyi értéke valóban csökkent, a megtakarítók számára fájó értékkel már más a helyzet. Az 1971-es rezsimváltás következtében a számlapénzzé lett a főszerep, ahol az értéket banki főkönyvi számjegyek szolgáltatják. A számlapénz, ugyanakkor, természetéből adódóan adósságot megtestesítő eszköz, és mint olyan a kamattartalom nagyban befolyásolja annak vásárlóerejét.

Amennyiben ezzel a kamattartalommal korrigálunk – a Fed referencia kamatlábát, illetve a szélesebb réteg számára elérhető 3 hónapos amerikai kincstárjegyek hozamát alapul véve – úgy már egészen más képet kapunk a dollár vásárlóerejéről.

Egyrészről jól látható a 2010-es évek laza politikájának eredménye, ahol a számlapénz értéke folyamatos lecsúszásban volt. Az is jól látható, hogy az elmúlt bő év szigorú monetáris politikája képes volt megfogni ezt a csúszást a számlapénz és megtakarítások értékében. Másodsorban, az amerikai-kínai kereskedelmi háborúval, Tajvan nyitott kérdésével, az ukrajnai és közel-keleti helyzetekkel egyértelműen a geopolitikai kockázatok korszakát éljük.

Ilyen helyzetben jó, ha van egy menekülőtervünk. Az eddig ezt a szerepet betöltő hosszú kötvények az elmúlt időszakban tapasztalt magas volatilitásnak köszönhetően kikerülni látszanak a favoritból.

Amennyiben viszont a számlapénz értéke stabilizálódik, úgy érdemes lehet zavaros időben itt tartani a száraz puskaport.

Szeretnék rendszeresen értesülni a friss tartalmakról